Хто кого купив: які агропродовольчі M&A були у 2015-му?

Коментарі

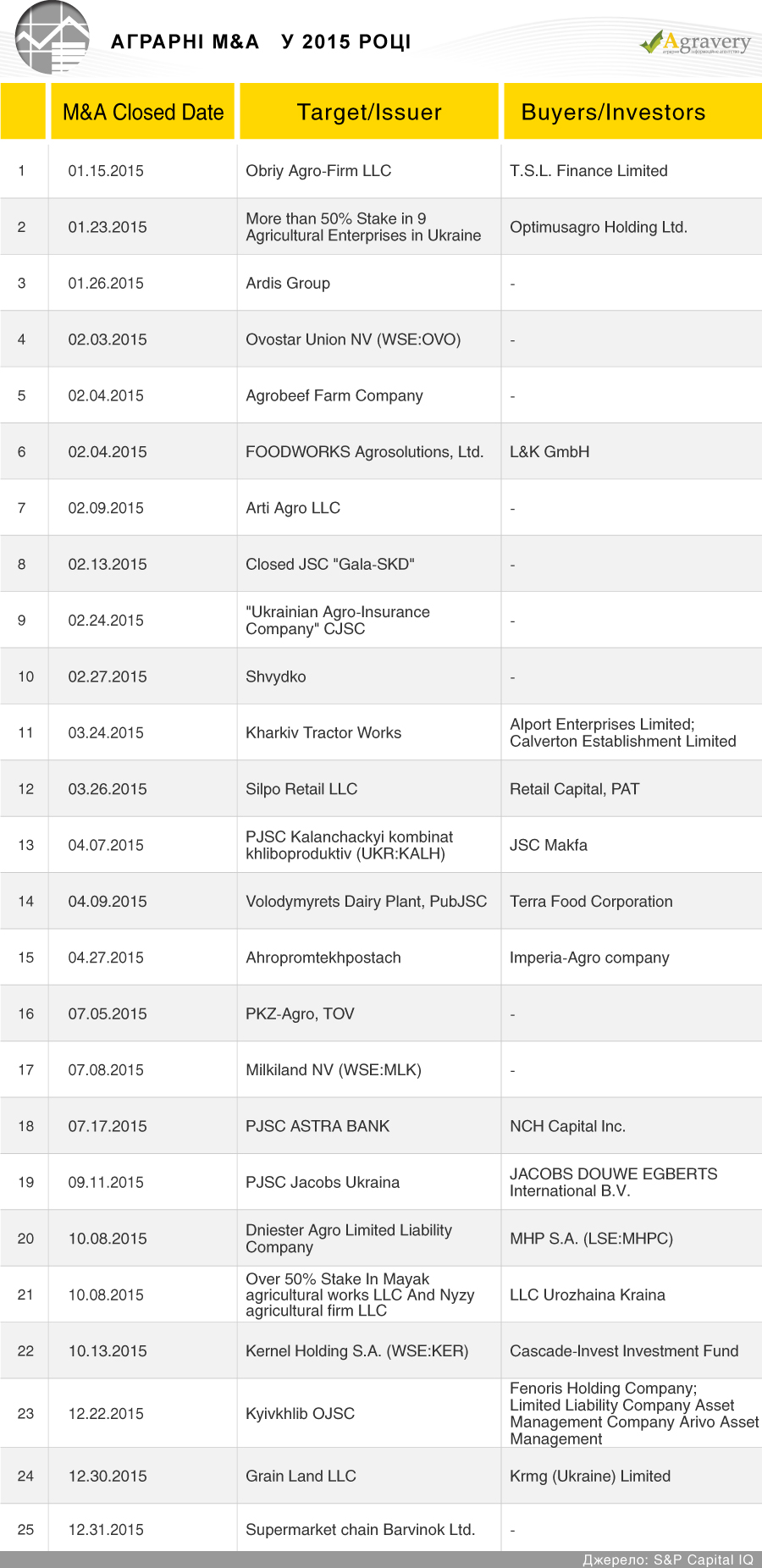

Незважаючи на кризу, на ринку аграрного та продовольчого виробництва зафіксовано близько трьх десятків злиттів та поглинань, викупа акцій та продажів бізнесу.

Капітальні інвестиції в українське сільське господарство за 2015 рік збільшилися на 27,1% і склали 27,9 млрд грн, що на 27,1% більше показника 2014 року, зазначає міністр аграрної політики і продовольства України Олексій Павленко. "Протягом 2015 року обсяги капітальних інвестицій в сільське, лісове і рибне господарство склали 27,9 млрд грн. Це більше минулорічного показника на 27,1%. І це в той час, коли загальний обсяг капітальних інвестицій в економіку знизився на 1,7 %, в тому числі в промисловість на 20% ", - сказав він. Також Павленко зазначив, що капітальні інвестиції безпосередньо в галузь сільського господарства зросли на 26,1%, в лісове господарство - в 1,7 рази, а в рибне господарство - в 2,5 рази. "При цьому, збільшилася питома вага інвестицій в галузь сільського господарства в загальному обсязі капітальних інвестицій в економіку України з 8,4% -. До 11,1% Це дало можливість пригальмувати загальний спад обсягів інвестування", - підсумував міністр.

Проте попри позитивну статистику, іноземних інвесторів було небагато. Не відзначились новими закордонними акціонерами і компанії агро- та продовольчого секторів. Адже минулий рік був не надто активним з точки зору злиттів та поглинань в агросекторі, як, заразом, і в українському агробізнесі в цілому. Проте далеко не все обрутки виходили у публічну площину. У розпорядженні Agravery.com опинився список усіх зафіксованих минулого року M&A в агропродовольчому секторі, з яким ми знайомимо своїх читачів. Ми навмисне даємо таблицю мовою оригіналу, оскільки підтверджень деяких оборуток не маємо.

Хто кого купив?

Варто пояснити деякі обрутки. Отже, почнемо з початку.

Перша оборутка - січнева. На початку 2015 року T.S.L. Finance Limited придбала 50% акцій агрофірми Обрій за схвалення Антимонопольного комітету. Придбана компанія займається рослинництвом на Чернігівщині. Наразі фірма працює як дочірня структура T.S.L. Finance Limited.

В січні минулого року сталась ще одна подія на ринку аграрного M&A. Optimusagro Holding Ltd придбала більше 50% акцій 9 сільськогосподарських підприємств в Україні. Операція, також як у попередньому випадку, була схвалена АМКУ. Більше 50% частки в 9 сільськогосподарських підприємств в Україні, що являють собою елеватор, Нікопольску зернову компанію, хлібоприймальні підприємства, логістичне підприємство.

Невідомий покупець придбав міноритарний пакет акцій Ardis Group у міноритаріїв Олексія Дем'яненка, Юрія Радька, Катерини Базарової та Аїди Карагезян в кінці січня 2015 року. Ardis Group поставляє м'ясо і молочні продукти. Компанія поставляє різні європейські харчові продукти, такі як сири, вершки і вершкове масло, десерти, закуски, м'ясні делікатеси в супермаркети, торгові мережі і оптові компанії в Україні.

Лютий минулого року був продуктивнішим - за цей період зафіксовано 8 оборуток. Зокрема, невідомий покупець придбав 1,03% акцій яєчного холдинга Ovostar Union NV. Також невідомий чеський покупець придбав контрольний пакет акцій Agrobeef у ІВС International Holding Gmbh. Антимонопольний комітет України схвалив угоду. Agrobeef вирощує велику рогату худобу. Окрім цього, L & K GmbH і Maxpharm було дозволено придбати більше 50% в статутному капіталі компанії Agrosolutions.Лютневою оборуткою також стало придбання 80% акцій компанії Arti Agro Limited Company підприємством Emre Akinci у Arti Yatirim Holding A.Ş. Arti Agro LLC експортує насіння олійних культур і продуктів переробки. Компанія пропонує соєві боби, кукурудзу, кукурудзу і насіння соняшнику, лляне насіння і насіння ріпаку. Вона обслуговує клієнтів в країнах СНД, Європи та Близького Сходу. Arti Agro LLC була заснована в 2013 році і базується в Києві, Україна.

Також зафіксований рух акцій української агрострахової компанії, машинобудівного підприємства, а також закладу швидкого харчування "Швидко". У березні зафіксовані операції із Харківським тракторним заводом та мережею продовольчих супермакетів "Сільпо".

Купівля Каланчакського комбінату хлібопродуктів зафіксована у квітні. Поряд з цією оборуткою - купівля компанією "Терра Фуд" Володимирецького молкомбінату, а так покупка Агропромтехпостачу компанією "Імперія-Агро".

Найгучнішою обруткою літа стала купівля агрохолдингом NCH збанкрутілого "Астра-Банку", а також продаж частини акцій "Мілкіленду". Також гучною стала купівля "Агролігою" агрокомпаніх "Маяк".

У вересні ж глобальна компанія Jacobs викупила свою українську дочку у "Монделіз". У кінці року також біли зафіксовані оборутки за участі "Кернел", "Київхліба", продаж супермаркету "Барвінок" тощо.

Проте аналітики S&P не відслідкували ще три оборутки - обмін активами між "Агрокультурою" та "Миронівським хлібопродуктом", продаж частини скандально відомого "Креативу" та відчудження в рахунок боргу частини активів KSG Agro.

Чого чекати?

Agravery.com розпитало провідних експертів в галузі M&A та інвестицій про те, чи варто чекати інвесторів в Україні у нинішній скрутний час та які об'єкти могли б бути найбільш привабливими для бізнесменів.

Дмитро Ануфрієв,

Дмитро Ануфрієв,

партнер компанії Делойт, керівник департаменту корпоративного розвитку підготував коментарі.

В Україні є ряд стратегічних передумов для зростання іноземних інвестицій. По-перше, зростання конкурентоспроможності українських товаровиробників у зв'язку з набуттям чинності угоди про вільну торгівлю з ЄС, по-друге, дешева і водночас кваліфікована робоча сила, по-третє, багаті природні ресурси, насамперед земельні.

Інвестори з ряду країн пильно стежать за процесами, що відбуваються в Україні. Деякі з них демонструють більш жвавий інтерес до українського бізнесу, хоча в цілому інвестори займають обережну, вичікувальну позицію, беручи до уваги політичні, економічні і юридичні ризики.

Динаміка іноземних інвестицій в Україну також схильна до політичних змін: для російських інвесторів Україна стає істотно менш цікава, в той час як для американських і інвесторів з ЄС - більш. Я б очікував зростання інвестицій з боку інвесторів з США, країн ЄС, Китаю та Близького Сходу, зупинення інвестицій та/або виходу інвесторів з Росії, як реального, так і чисто формального (на папері). При цьому, динаміка іноземних інвестицій не буде односпрямованою: одні інвестори розглядають можливість входу на український ринок або вже входять, а інші - виходять з нього. Зокрема, слід очікувати продовження виходу іноземних інвесторів з банківського та ряду інших високо-ризикованих секторів.

За результатами нашого спілкування, більшість нових інвесторів налаштовані на невеликі угоди, близько $ 10-40 млн доларів. Це не тільки обумовлено економічними чинниками, а й внутрішніми стратегіями з управління ризиками. При цьому, виходячи з публічної інформації, істотний інтерес є також і до певної кількості великих активів, наприклад Одеського припортового заводу. Прозора та ефективна приватизація ОПЗ і переліку інших великих активів відкрили б шлях до розгляду більших іноземних інвестицій.

Микола Король,

Микола Король,

менеджер відділу супроводу угод компанії EY в Україні

Активи в сегменті рослинництва залишаються найбільш привабливими для інвесторів, це видно й по реалізованим угодам. Так, в кінці минулого року за участю нашої команди в якості радників продавця був проданий рослинницький бізнес в Полтавській області (6 тис. га землі в обробці і елеватор потужністю 45 тисяч тон зберігання) локальному стратегічному інвесторові. Сума угоди перевищила 10 млн доларів. У жовтні 2015 року МХП збільшив свій земельний банк на 9,2 тис. га землі, купив корпоративні права підприємства «Дністер-Агро» (землі розташовані у Вінницькій та Хмельницькій областях).

За нашими спостереженнями, на даному етапі інвестори вважають за краще купити агрокомпанії з земельним банком в 5-15 тисяч га, розташованих в Центральному та Західному регіонах України. Підвищеним попитом користуються активи зі зберігання зернових (за нашими даними, один з місцевих зернотрейдерів планує придбання п"яти елеваторів в різних областях України). Наші фахівці консультують великий міжнародний холдинг, який розглядає вихід на зерновий ринок України шляхом придбання потужностей зберігання зернових в чотирьох областях України (Вінницька, Кіровоградська, Дніпропетровська та Одеська області).

Активи в олійно-жировій галузі також цікаві профільним інвесторам. Підтвердженням тому служить недавно оголошена операція: агрохолдинг «Кернел» придбав у «Укргазбанку» права на МЕЗ «Еллада», який раніше належав групі «Креатив»

Юрій Швед,

Юрій Швед,

заступник директора відділу консультаційних послуг KPMG в Україні

В цілому, сільське господарство - один з лідерів по інтересу іноземних і українських інвесторів. Деякі з поточних особливостей інтересів/запитів інвесторів:

- інтерес до покупки великих груп (або значної частки в їх капіталі) невисокий, ситуація на ринку сприяє перерозподілу активів, прав оренди земельних ділянок за рахунок гравців, що не витримали кредитного преса, без необхідності входження в капітал існуючих бізнесів;

- з усіх підгалузей АПК логістика (зберігання, перевалка, транспортування) привертає найбільшу увагу як вітчизняних, так і зарубіжних інвесторів (наприклад, показові в цьому сенсі заявляються інвестиційні плани з придбання і будівництва портових потужностей з боку великих іноземних груп);

K- великих "нових" інвестицій з боку іноземних груп в АПК (тобто виходів на ринок раніше відсутніх гравців) за останні два роки практично не було, проте іноземці досить охоче (принаймні в стосунках з перевіреними партнерами в Україні) розглядають варіанти кредитування (в першу чергу імпорт техніки, ЗЗР, насіння і т.д.).

Іван Дзвінка,

Іван Дзвінка,

аналітик інвестиційної компанії Eavex Capital

Думаю в світлі високих ризиків подальшої девальвації, інвесторам цікаві ті активи в АПК, які генерують продукт, що користується гарним попитом на зовнішніх ринках або ціна яких привязана до твердої валюти. І тут перш за все ми говоримо про землю. Окрім здатності вирощувати зернові і масличні, ціни на які привязані до долара, земля може стати також привабливим інвестиційним об"єктом після можливого зняття мораторію ринку землі.

Цікаві також активи з переробки олійних. А також окремо відмітимо інфраструктурні проекти (термінали/сілоси) в світлі очікуваного росту врожаю в Україні в середньостроковій перспективі. Вже зараз рентабельність таких бізнесів складає 40-65% і має перспективу подальшого росту. Гарним підтвердженням цих слів є недавнє оголошення щодо вкладення групою "Каргіл" 100 млн дол в побудову терміналу в порту Чорного моря.

Інвесторами перш за все є локальні та міжнародні гравці агроринку, які вже працюють на ньому і мають досвід роботи в українських реаліях. Так, на минулому тижні "Кернел" оголосив про придбання заводу збанкрутілого "Креативу", а також про перебування на стадії придбання іншого активу "Креативу". "Каргіл" планує інвестувати 100 млн доларів в портовий термінал. Щодо землі, то МХП має намір впродовж 5 років збільшити земельний банк до 550 тис га (з поточних 380 тис га), а американська NCH в 2016 році планує розширити земельний банк на 100 тис га.

Марія Бровінська

фото: pixabay.com

Поділитись

Стежте за головними новинами агробізнесу в Україні та світі на Agravery.com , на сторінці Facebook , у Telegram або підпишіться на нашу розсилку, відправивши лист з темою "Розсилка" на [email protected] .

Comments (0)